الدرس التاسع: قوة نماذج الشموع اليابانية | الجزء الأول

يصبح الرسم البياني للشموع اليابانية أكثر قوة عندما تندمج أكثر من شمعة يابانية فردية في نماذج الشموع اليابانية. وكما منح اليابانيون الشموع اليابانية الفردية أسماء مميزة، فقد أطلقوا وصفًا معبرًا أيضًا على كل نموذج من نماذج الشموع. وقد أبرزت تلك الألقاب الوصفية طبيعة الإشارات التي تعطيها تلك النماذج. على سبيل المثال، يعطي نموذج “غطاء الغيوم الدامس” و الذي يتألف من شمعتين، إشارة هبوطية مشيرًا إلى انعكاس القمة. وبالطبع، عندما تغطي الغيوم السماء بغطاء دامس، فإن هذا يكون التحذير الذي يسبق العاصفة.

وفي مجموعة المقالات التالية، سوف نناقش نماذج الشموع اليابانية التي تتألف من شمعتين أو ثلاثة. كما سنناقش النوافذ التي يسميها اليابانيون الشموع المفككة.

أما في هذا المقال التالي، فسوف يوضح نموذج “غطاء الغيوم الدامس”، ونموذج “البالوعة”، ونموذج “الاختراق”، ونموذج “الهجمات المضادة”. وفي حالة تنظيم هذه النماذج بسهولة على الرسم البياني، تقدم نماذج الشموع هذه إشارات قوية لاحتمالية تغير الاتجاه وانعكاسه. لذا، فمن المفيد للغاية استخدام هذه النماذج بالتضامن المؤشرات الفنية التقليدية للحصول على إشارات البيع/ الشراء، ودمجها مع أساليب إدارة المحافظ.

في هذا المقال ” نماذج الشموع اليابانية ” سوف نتحدث عن:

- نظرة عامة على نماذج الشموع اليابانية المتعددة.

- كيفية التعرف على نموذج “الاختراق” الصعودي.

- كيفية التعرف على نموذج “غطاء الغيوم الدامس”.

- أهمية نموذج “البالوعة” الصعودي ونموذج “البالوعة” الهبوطي.

- كيف يمكن لنموذج “الهجمات المضادة” الهبوطي والصعودي أن يتسبب في تغيرات سريعة في الاتجاه.

المصطلحات الأساسية الواردة في هذا المقال :

- نموذج “الاختراق” الصعودي Bullish piercing pattern

- نموذج “غطاء الغيوم الدامس” Dark cloud cover

- نموذج “البالوعة” الصعودي Bullish engulfing pattern

- نموذج “البالوعة” الهبوطي Bearish engulfing pattern

- نموذج “الهجمات المضادة” الصعودي Bullish counterattack pattern

- نموذج “الهجمات المضادة” الهبوطي Bearish counterattack pattern

في المقالات السابقة الخاصة بالشموع اليابانية، علمنا بشأن قوة الشموع اليابانية الفردية. والآن سوف نناقش سبب تقديم نماذج الشموع اليابانية المتعددة لإشارات أكثر قوة.

تعلم شرع الشموع اليابانية من الصفر و اختبر نفسك

كما تقدم الشموع اليابانية الفردية إشارات هامة عن صحة السوق، تقدم نماذج شموع اليابانية المكوّنة من شمعتين أو ثلاثة (في حال ظهورها عند اتجاه صعودي أو هبوطي) تحذيرًا بانعكاس اتجاه السعر أو تغيره. وعلى نحو مماثل، يبدأ النموذج الذي يتكون من شمعتين بشمعة صعودية أو هبوطية، وتكون الشمعة الثانية مؤكدة للانعكاس. ومن الممكن أن يبدأ نموذج الشموع الذي يتكون من ثلاث شموع بظهور شمعة في سياق اتجاه السعر، ثم يتبعها شمعة صعودية أو هبوطية. أما ظهور الشمعة الثالثة فيكون مؤكدًا على إشارة الانعكاس.

كيفية التعرف على نموذج “الاختراق” الصعودي

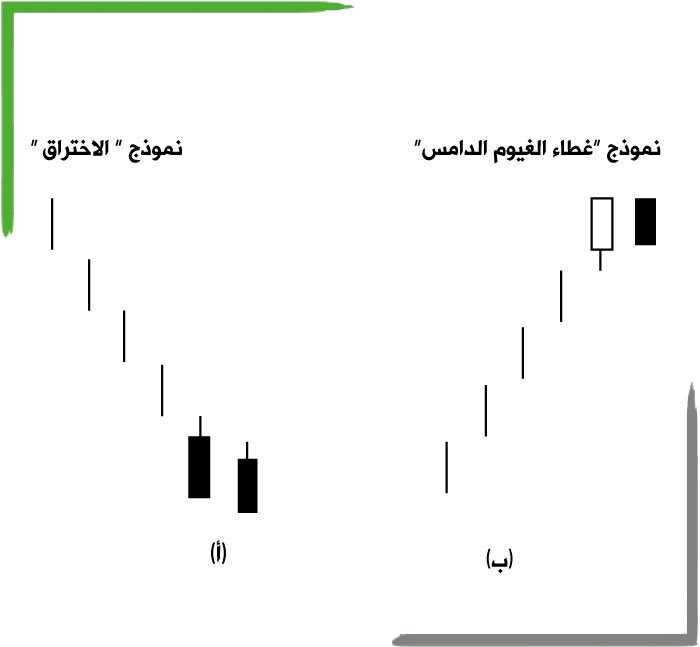

أولاً، سوف نناقش نماذج الشموع اليابانية الذي تتكون من شمعتين والمُسمى بنموذج “الاختراق” الصعودي (الشكل 3-1 أ)، والذي يظهر أثناء انخفاض السعر أو في الاتجاه الهبوطي. ومن الطبيعي أنه لكما ازدادت كثافة البيع أثناء انخفاض السعر، كلما زادت أهمية الإشارة التي يعطيها النموذج. ويتألف نموذج “الاختراق” الصعودي من شمعة ذات جسم حقيقي أسود تظهر في الاتجاه الهبوطي، يليها شمعة ذات جسم حقيقي أبيض اللون الذي يغلق عند مستوى يقع داخل مدى تداول الشمعة السوداء السابقة، والجدير بالأفضلية ذلك الإغلاق الذي يبعُد بأكثر من نصف الشمعة السوداء. في هذا النموذج، “يخترق” الجسم الحقيقي ذو اللون الأبيض الاتجاه الهبوطي الأخير للسعر، حيث يتغلب المشترين على البائعين. ولابد أن تؤكد حركة السعر التالية على هذا النموذج.

|

| (الشكل 3-1 ) |

ويعتبر نموذج “الاختراق” الهبوطي هو نظير نموذج “الاختراق” الصعودي. أما النموذج المعاكس له فهو نموذج قوي لانعكاس القمة يُسمى نموذج “غطاء الغيوم الدامس”.

كيفية التعرف على نموذج “غطاء الغيوم الدامس”

كما هو واضح في الشكل (3-1 ب)، يكوّن نموذج “غطاء الغيوم الدامس” نموذجًا لانعكاس القمة. وفي هذه الحالة، لابد أن تكون بداية الجلسة قوية بظهور شمعة بيضاء. وفي الجلسة الثانية، يفتتح السعر عند مستوى يقع فوق أعلى مستوى سجله في الجلسة السابقة (أو فوق مستوى سعر الإغلاق للجلسة السابقة). ومع نهاية الجلسة الثانية، يغلق السعر بالقرب من أدنى سعر للجلسة. ولابد أن تغلق الشمعة السوداء تحت النقطة الوسطى لشمعة البيضاء السابقة.

ويشير هذا النموذج المخيف إلى أن البائعين يضيقون الحصار على المشترين. وإن لم تغلق الشمعة السوداء تحت النقطة الوسطى للشمعة البيضاء السابقة، فلا بد من انتظار تأكيد هبوطي في الجلسة التالية، حيث أنه من الممكن أن يتحقق الإغلاق تحت مستوى أقل في الجلسة التالية.

وسوف نطرح هنا مثالاً على دور نماذج الشموع اليابانية في زيادة مهاراتك الخاصة بإدارة المحافظ، وذلك عن طريق إعطائها تحذير مبكر بتغير اتجاه السعر. فإذا كنت تفتح صفقة شراء لسند ما أثناء سير سعره في الاتجاه الصعودي، ورأيت شمعة بيضاء طويلة ترتفع إلى الاتجاه الصعودي، فإنك سوف تستمر بلا شك في رأيك المؤيد للاتجاه الصعودي. وفي الجلسة التالي، يفتتح السند عند أعلى مستوى جديد، مؤكدًا نظرتك الإيجابية تجاه الاتجاه الصعودي. ومع نهاية الجلسة، تنخفض الأسعار بحدة ولكن في نفس مدى التداول الخاص بجسم الشمعة الحقيقي للجلسة السابقة، الأمر الذي يشير إلى أن مستوى الارتفاع الجديد ذلك فشل في الصمود: أي أن العرض تغلب على الطلب. وهنا، قد تتغير نظرتك الإيجابية تجاه الاتجاه الصعودي وتتوخى المزيد من الحذر، ويخبرك صوت الحكمة أنه آن الأوان لتجني الأرباح التي حققتها. ويعتبر ذلك مثالاً على كيفية تقديم إشارات الشموع اليابانية معلومات مبكرة عن انعكاس الاتجاه، وكيف يمكنها مساعدتك في الحافظ على أرباحك.

نموذج “البالوعة” الصعودي ونموذج “البالوعة” الهبوطي

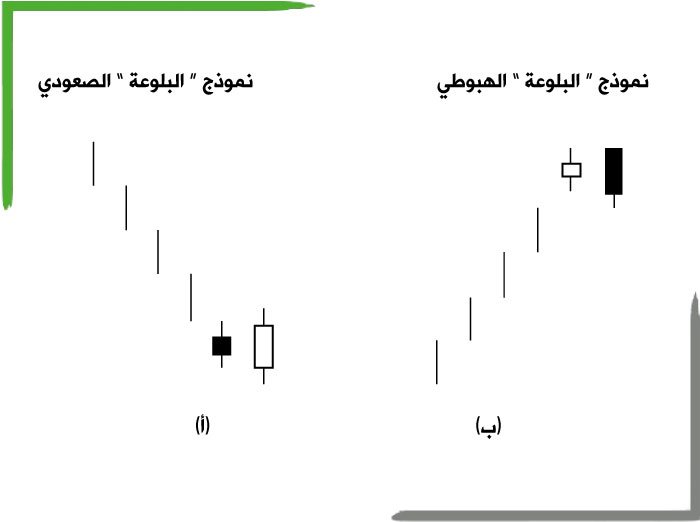

سوف نفحص نموذج الشموع اليابانية المتكون من شمعتين والذي يُسمى بنموذج “البالوعة” الصعودي، والموضح في الشكل (2-3 أ). وكما هو الحال مع نموذج “الاختراق”، يظهر نموذج “البالوعة” الصعودي أثناء انخفاض السعر أو في الاتجاه الهبوطي (انظر الشكل 2-3 أ). يتكوّن هذا النموذج عندما ينخفض السوق وتتكون شمعة سوداء يليها شمعة أخرى ذات جسم حقيقي يلتف حول الجسم الحقيقي للشمعة السوداء السابقة. (يشير اليابانيون إلى ذلك في بعض الأحيان بخط الاحتضان، وذلك يعود إلى أسباب واضحة). ويأتي ذلك الانطباع بأن الشمعة الثانية تحتضن الأولى من أن الشمعة البيضاء تفتتح عند مستوى يقل عن مستوى إغلاق الشمعة السوداء، وتغلق عند مستوى يعلو افتتاح الشمعة السوداء، الأمر الذي يوضّح أن ضغط الشراء يتغلب على ضغط البيع (بمعنى أن السيطرة بين يدي المشترين). وإذا كان السوق قويًا، فلابد أن تعمل أدنى المستويات الخاصة بشموع نموذج “البالوعة” الصعودي كمستويات دعم. وبالتالي، لابد أن يحذر هؤلاء الذين يشترون اعتمادًا على هذا النموذج، وذلك عندما ينخفض السعر عن أدنى المستويات الخاصة بهذا النموذج.

|

| (2-3) الشكل |

أما الجهة المعاكسة لنموذج “البالوعة” الصعودي فهو نموذج “البالوعة” الهبوطي، والذي يظهر عند قمة السوق أثناء سيره في الاتجاه الصعودي. وفي هذه الحالة تبتلع الشمعة السوداء الشمعة ذات الجسم الحقيقي الأبيض، محذرة من انعكاس القمة. وكما ترى في الشكل (2-3 ب)، يقع مستوى افتتاح الشمعة السوداء فوق مستوى إغلاق الشمعة البيضاء السابقة. وبعد ذلك، ينخفض السعر ليغلق عند مستوى تحت مستوى افتتاح الجلسة السابقة (وهي إشارة هبوطية). وتشير هذه الحركة إلى أن العرض يتغلب على الطلب، وأن البائعين قد نجحوا في أخذ السيطرة من المشترين. وإذا كان السوق ضعيفًا في ذلك الحين، فلا بد أن تعمل أعلى المستويات الخاصة بنموذج “البالوعة” الهبوطي كمستويات مقاومة.

نموذج “الهجمات المضادة” يتسبب في تغيرات سريعة في الاتجاه

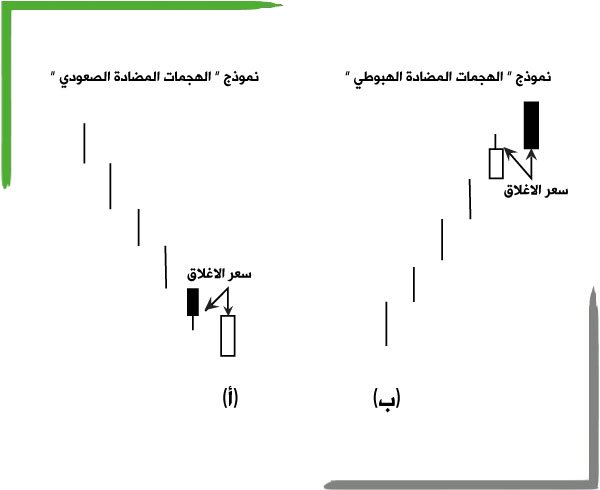

أما النموذج التالي الذي سندرسه الآن فهو نموذج “الهجمات المضادة”. ويتكوّن هذا النموذج عن ظهور شمعتين مختلفتين في اللون ولهما نفس مستوى الإغلاق.

|

| (3-3) الشكل |

ويظهر نموذج “الهجمات المضادة” الصعودي عندما يكون السعر في الاتجاه الهبوطي. وكما يوضّح الشكل (3-3 أ)، عادةً ما تكون الشمعة الأولى في هذا النموذج سوداء اللون. أما الشمعة الثانية فيكون مستوى افتتاحها أقل من مستوى افتتاح الأولى، الأمر الذي يُسعد البائعين. وعلى نحو مفاجئ، يدفع المشترون بالأسعار إلى مستوى سعر إغلاق الشمعة السابقة، الأمر الذي يتسبب في توقف الاتجاه الهبوطي.

ويتشابه نموذج “الهجمات المضادة” الصعودي مع نموذج “الاختراق” الصعودي. ويكمن الاختلاف الوحيد بينهما في أن نموذج “الهجمات المضادة” الصعودي لا يرتفع إلى مستوى الشمعة السابقة، بل أنه يعود إلى مستوى إغلاق الشمعة السابقة. أما انعدام قدرة نموذج “الهجمات المضادة” الصعودي من الاندفاع إلى مستوى جسم الشمعة الحقيقي للشمعة السابقة فإنه يدل على عدم امتلاك هذا النموذج نفس المستوى من القوة الذي يتمتع به نموذج “الاختراق”. ولكن على الرغم من ذلك، لابد من أخذ نموذج “الهجمات المضادة” في عين الاعتبار عند ظهوره، حيث انه يوضّح معدل سيطرة المشترين إلى البائعين.

أما في نموذج “الهجمات المضادة” الهبوطي (انظر الشكل 3-3 ب)، توضّح الشمعة البيضاء الأولى أن السيطرة تقع بيني يدي المشترين. وتفتتح الشمعة الثانية عند مستوى أعلى متسببة بذلك في حدوث فجوة، إلا أن البائعين يدفعون السعر للأسفل حتى يغلق عند نفس مستوى إغلاق الشمعة السابقة. ولا شك أن المشترين قد تفاجئوا من ذلك، الأمر الذي أدى إلى تراجعهم عن الموقف المتفائل الذي كانوا عليه مؤخرًا، مما يجعلهم على أُسس غير متينة.

وقد تلحظ التشابه الذي يجمع بين نموذج “الهجمات المضادة” الهبوطي ونموذج “غطاء الغيوم الدامس”، إلا أن الشمعة السوداء في النموذج الأول لا تتجاوز الشمعة السابقة، بل أنها تغلق عند نفس مستوى إغلاق الشمعة السابقة، الأمر الذي يفيد بزيادة القوة التي يتمتع بها نموذج “غطاء الغيوم الدامس”. وطالما أن العرض يتغلب على الطلب، فإن ذلك يغيّر من حالة السوق بشكل جوهري.

يرسل نموذج “الهجمات المضادة” الهبوطي إشارات قوية عندما يكون افتتاح الجلسة الثانية أعلى من الجلسة الأولى متسببًا في تكوين فجوة كبيرة، مما يدل على تحرّك السوق بقوة في اتجاه السوق السائد، يتم يرتد ليغلق عند نفس مستوى إغلاق اليوم السابق. وبمعنى آخر، أن السعر ينطلق للأعلى ثم ينتهي به المطاف ليغلق عند النقطة التي بدأ منها.

ويمكنك أن تتخيل نفس السيناريو عند انعكاس اتجاهات السعر في حالة ظهور نموذج “الهجمات المضادة” الصعودية.

والآن يمكنك أن ترى مدى القوة التي تتمتع بها نماذج الشموع اليابانية “البالوعة” الصعودية والهبوطية، ونموذج “الاختراق” الصعودي، ونموذج “غطاء الغيوم الدامس”، ونموذج “الهجمات المضادة” الصعودية والهبوطية. وتدل هذه النماذج على قوة آراء السوق في اتجاه ما، وانعكاس تلك الآراء في الاتجاه المعاكس على نحو مفاجئ، وبالتالي انعكاس اتجاه السعر بسبب التغير المفاجئ في العرض والطلب.

[ays_quiz id=’9′] [ays_quiz id=’10’] [ays_quiz id=’11’]