الدرس الرابع: استراتيجيات السوق الأساسية

يُعد الإدراك المبكر لإشارات انعكاس اتجاه السعر أحد أهم المهارات الأساسية التي لا بد للتاجر/ المستثمر أن ينميها. وعندما تقوم بدراسة استراتيجية الشموع اليابانية وتتعلم كيفية اكتشاف الإشارات التي تعطيها هذه الشموع ونماذجها، فسوف تدرك حينها القيمة التي تقدمها في مجال إشارات انعكاس اتجاه السعر المحتمل حدوثه. وفي الحقيقة، تمثل معظم الإشارات التي تعطيها تكوينات الشموع اليابانية إشارات انعكاسية تحذر من انعكاس اتجاه السعر.

وغالبًا ما يعرض رسم الشموع اليابانية إشارات انعكاسية في الجلسات القصيرة أكثر من الجلسات ذات الفترات الزمنية الطويلة، والتي تحتاج في الأغلب إلى إشارات رسم الأعمدة البياني. وباستخدام استراتيجية الشموع اليابانية ، سوف يمكنك سريعًا تحديد الانقلابات التي تحدث في السوق، الأمر الذي سوف يساعدك بدون شك على دخول السوق والخروج منه بسرعة ودقة.

وفي هذا المقال، سوف نقدم الأساسيات الخاصة بانعكاس اتجاه السعر، وكيف تتمكن استراتيجية الشموع اليابانية أن تلعب دورًا هامًا في هذا الشأن. كما ستتم مناقشة المبادئ الملازمة للتغيرات التي تحدث في اتجاه السعر وانعكاساته: مستويات الدعم والمقاومة، وجميع الاختراقات الهامة، وإغلاقات السعر فوق وتحت تلك المستويات.

يمكنك متابعة قراءة شرح الشموع اليابانية

في هذا المقال استراتيجية الشموع اليابانية ، سوف نتحدث عن:

- كيف تلعب استراتيجية الشموع اليابانية دورًا قويًا في التعرف على الإشارات الانعكاسية في وقت مبكر.

- كيف تؤكد الشموع اليابانية ونماذجها على مستويات الدعم والمقاومة.

- أهمية مبدأ التأكيد.

- لماذا يعلب سعر الإغلاق دورًا أساسيًا في كسر السعر لمستوى المقاومة للأعلى وكسره لمستوى الدعم للأسفل.

المصطلحات الأساسية الواردة في هذا المقال:

- انعكاس اتجاه السعر.

- الاتجاه الصعودي.

- الاتجاه الهبوطي.

- تماسك التداول.

- الدعم والمقاومة.

- التصحيح.

- المدى المحصور للتداول.

تعتبر القدرة على إدراك الانعكاس المحتمل حدوثه لاتجاه السعر أحد أهم المهارات التي عليك تنميتها. وسوف تزيد من تلك المهارة بشكل مضاعف عن طريق قراءة الشموع اليابانية ونماذجها.

وفي المقالات التالية في هذه السلسلة الخاصة بالشموع اليابانية ، سوف يتطور النقاش إلى بعض الشموع اليابانية المعينة ونماذجها والإشارات التي تعطيها في سياق الاتجاهات الصعودية، والهبوطية وتغيرات اتجاه السعر، أو الانعكاسات. أما الآن فسوف نلقي نظرة عامة تدريجية من الخارج إلى الداخل علي استراتيجية الشموع اليابانية.

أماكن انعكاس السعر

والآن دعنا نبدأ بتشريح انعكاس اتجاه السعر. يقول اليابانيون: ” يخيم الظلام قبل منطقة انعكاس اتجاه السعر بمقدار بوصة واحدة فقط”. لهذا، سوف تحتاج إلى مراقبة قنوات التلفاز المالية لترى الأهمية الكبيرة التي يخصصها التجار والمستثمرين للتنبؤات الخاصة بالقمم والقيعان التي من المتوقع أن تسجلها الأسعار في السوق، حيث تمكن أهمية ذلك في التعرف مبكرًا على حركات السعر القادمة. وكما تعلم، يكمن الهدف الأساسي في الشراء عند المستويات المنخفضة والبيع عند المستويات المرتفعة.

وفي الرسوم البيانية ، تتضمن النماذج الغربية التقليدية لانعكاس اتجاه السعر نماذج القمم والقيعان المزدوجة والثلاثية، وأيام الانعكاس الأساسية، ونماذج “الرأس والكتفين”، والقمم والقيعان على شكل الجُزُر.

وعلى الرغم من حتمية اتخاذ السوق لدورات زمنية بين الاتجاهات الصعودية والهبوطية بالتبادل، وبين القمم والقيعان بالتبادل أيضًا، إلا أنه لابد أن تتذكر أن اتجاهات السعر لا تنتهي دائمًا على نحو مفاجئ. وفي حقيقة الأمر، يتخذ السعر اتجاهه ببطء وفي مراحل، وفقًا للتغيرات السيكولوجية.

تذكر قول السوق القديم: “اتجاه السعر هو صديقك”، حيث يستلزم التداول الناجح البقاء في الجانب الصحيح لاتجاه السعر (على الرغم من أن الأغلبية تجد أن قول هذا الأمر أسهل من فعله). وتعتبر إشارات انعكاس اتجاه السعر في استراتيجية الشموع اليابانية أو تغيره هي الطريقة التي يحذرنا بها السوق، الأمر الذي يعني أن سيكولوجية السوق في تغير دائم وأنك تحتاج إلى تعديل أسلوبك في التداول عاكسًا بذلك هذا التغير في السوق.

على سبيل المثال، إذا رأيت إشارة انعكاسية، يمكنك الدخول في صفقة جديدة فقط إذا كانت تلك الإشارة في اتجاه السوق العام. لنفترض أن سعر السهم قد ارتفع بشدة وسط اتجاه صعودي قوي. حينها، قد تصبح حركة سعر هذا السهم متماسكة في مجال جانبي لعدة جلسات، أو قد تنخفض للأسفل (كرد فعل) إلى مستوى الدعم السابق. في ذلك الوقت، سوف تلاحظ وجود إشارة من شمعة تصاعدية. ونظرًا لأن اتجاه السوق العام هو الاتجاه الصعودي، في استراتيجية الشموع اليابانية يمكنك استخدام إشارة الشمعة التصاعدية بالدخول في صفقة شراء جديدة. أما إذا كان الاتجاه العام في السوق هو الاتجاه الهبوطي، فلا بد من استخدام إشارة الشمعة التصاعدية لتغطية صفقات البيع أو كإشارة تحذر من احتمالية ارتفاع السعر في السوق. وبالتالي يمكن استخدام هذا الارتفاع للبيع وذلك لأن الاتجاه العام هو الاتجاه الهبوطي.

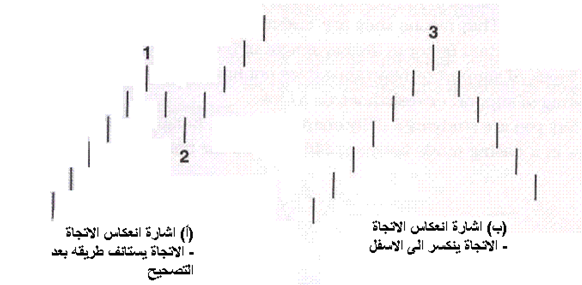

تتكيف انعكاسات السعر أو تغيرها مع سيكولوجية السوق. ففي الاتجاه الصعودي القوي، كما هو موضح في الشكل (5-1 أ)، تقع السيطرة بين يدي المضاربين على الارتفاع. وعن طريق محاربة المضاربين على الانخفاض لهم كتفًا بكتف، فقد تم طرد المضاربين على الارتفاع بالقوة. وعندما تحدث حركة تصحيحية أو تصح حركة السعر متماسكة في مدى جانبي (كما يحدث بين النقطة 1 و2 في الشكل ذاته)، يقف المضاربين على الارتفاع جانبًا، ويأخذ السهم فترة من الراحة قبل أن يستأنف ارتفاعه للأعلى. ومن هنا نلاحظ تعرض سيكولوجية السوق للتغير ثلاث مرات خلال كل حركة من الحركات الثلاثة التي يقوم بها السهم أثناء سيره في الاتجاه الصعودي.

وفي الشكل (5-1 ب)، يدفع نفس المضاربين على الارتفاع السهم للأعلى بقوة، حتى بلغ السوق أعلى نقطة له عند 3 )وبالطبع لا يمكننا التعرف على أن هذه هي القمة قبل مرور القليل من جلسات التداول بعدها، وذلك عندما ينخفض السهم). ونكرر هنا بأن هؤلاء الداخلين في صفقات شراء قد يقدمون على جمع بعضًا من أربحاهم أو كل هذه الأرباح. وفي ذلك الوقت، تتحول الحركة التصحيحية إلى تغير في اتجاه السعر، ويتوقف بالكاد في طريقه للانخفاض.

تمثل النقاط 1 و 2 و3 نقاط انعكاسية. وعندما لا نعرف أن حركة السعر بعد انعكاس الاتجاه قد بدأت في الاستمرار بالفعل، فإن الشموع اليابانية تعطينا إشارات تفيد بتغير الاتجاه.

|

مستويات الدعم والمقاومة

بالإضافة إلى الكشف عن احتمالية تغير اتجاه السعر في استراتيجية الشموع اليابانية، لابد من طرح قضية هامة أخرى ألا وهي أماكن مستويات الدعم والمقاومة. من الجدير بالذكر أن مستويات الدعم والمقاومة قد تتخذ عدة أشكال على الرسم البياني، فقد تكون أعلى مستوى سابق، أو أدنى مستوى سابق، متمثلين في مستوى أو نموذج سعري. وقد تظهر مستويات الدعم والمقاومة كمؤشر غربي تقليدي، مثل خط الاتجاه، أو المتوسط المتحرك، أو أي مؤشر أولي مثل آخر أعلى وأدنى مستوى وصل إليه السعر.

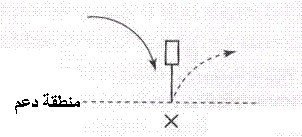

وكما نعلم استراتيجية الشموع اليابانية فقد يرتد السوق أو يقترب من نفس مدى السعر الذي ابتعد عنه في المرة السابقة، كما يمكنه الانخفاض إلى أدنى مستوى سابق ثم يرتد منه للأعلى. وبناءًا على ذلك، إذا أكدت إشارة الشمعة على وجود منطقة دعم ما، حينها سوف تزيد احتمالية الاتجاه الصعودي والتي أعطتها إشارة الشمعة التصاعدية، لتكون أقوى من أي إشارة شمعة تصاعدية أخرى لم تؤكد على وجود مستوى دعم. وعلى النقيض من ذلك، إذا ظهرت إشارة شمعة هبوطية عند منطقة مقاومة، فإن فرض تغير اتجاه السعر تتزايد عن لم تكن تلك المقاومة موجودة. وبذلك، يظهر دور الإشارات الفنية (سواء كانت إشارة شمعة أو إشارة فنية تقليدية أو مزيج منهما) في الكشف عن احتمالية انعكاس اتجاه السعر. ويظهر مثال على ذلك في الشكل (1-6) والتي تُسمى فيه الشمعة التصاعدية بشمعة “المطرقة” (والتي سوف نتطرق إليها لاحقًا)، حيث تؤكد هذه الشمعة على وجود مستوى دعم.

|

| شكل (6-1) إشارة شمعة تؤكد على مستوى الدعم |

في المقال السابق تعلم قراءة الشموع اليابانية ، كنا قد تحدثنا عن أهمية إغلاق السوق اليومي. وكما هو الحال مع أغلب المحللين الفنيين، أعطى اليابانيون أهمية كبيرة لسعر الإغلاق، خاصة إذا أغلق السعر فوق مستوى مقاومة أو تحت مستوى دعم. دعنا نفكر في ذلك بهذه الطريقة: إذا أغلق سهم ما مثلاً فوق أعلى مستوى سابق، يعني هذا الأمر أن المضاربين في السوق يرغبون في رفع سعر هذا السهم أكثر، وأنهم كانوا يرغبون في الاحتفاظ به الجلسة السابقة. وهذا بدوره معناه أنهم ملتزمون، ويمثل هذا الالتزام عامل في غاية الأهمية في حركة الأسعار في الأسواق المالية. ومن المهم أن نذكر هنا بان اختراق السعر خلال يوم التداول مستوى دعم أو مقاومة لا يحمل نفس الأهمية التي يحملها عندما يتم كسر مستوى الدعم أو المقاومة عند إغلاق الجلسة.

لنفترض أنك تقوم بدراسة رسم بياني يومي لسهم ما. تخيل انه يتحرك متخذًا الاتجاه الجانبي بين 40$ و 50$ خلال آخر خمس أسابيع مثلاً. وفجأة، تولى المضاربون على الارتفاع السيطرة على السوق، وأغلق السهم عند مستوى 53$. هل أدركت الآن مدى أهمية سعر الإغلاق؟ يمثل إغلاق هذا السهم عند هذا المستوى أن المضاربين في السوق يرغبون في شراءه والاحتفاظ به عند مستوى مرتفع. وبالتالي، يكون السوق قد أسس طلب جديد على هذا السهم.

وبالعكس، إذا اتخذ السوق الاتجاه الجانبي في نطاق محصور (وهي النماذج المتماسكة كما يسميها اليابانيون) لبعض الوقت، ثم انخفض السعر للأسفل مخترقًا مستوى الدعم للأسفل، فإن هذا يعني أن المشترين لا يرغبون الحصول على هذا السهم وأنهم يريدون الاحتفاظ به عند مستوى منخفض. حينها تكون السيطرة بين يدي المضاربين على الانخفاض، وبالتالي تكون هناك احتمالية لانخفاض الأسعار أكثر في السوق. وإذا تمكنت شمعة يابانية في الجلسة من كسر مستوى الدعم للأسفل والانخفاض تحته، ولكنها أغلقت داخل مدى التداول المحصور، فلا يمكن اعتبار ذلك إشارة بالاتجاه الهبوطي. ويخبرنا هذا النوع من الجلسات أن المشترين قد دخلوا السوق قبل الإغلاق، وان الطلب أصبح قويًا بشكل كافٍ ليدفع بالسعر مرة أخرى إلى مدى التداول المحصور مع نهاية الجلسة.

والآن، من المفترض أنك قد فهمت قيمة تكوين الشمعة في سياق انعكاسات اتجاه السعر، وذلك مع العناصر الملازمة لهذه الانعكاسات، سواء كانت دعم أو مقاومة.

|

| شكل (7-1) التغير في القاعدة |

في المقال التالي، سوف نتعلم نوعين من أنواع الشموع اليابانية القوية وهما شمعة “سبيننج توب” (spinning tops) وشمعة “الدوجي” (Doji)، ومدى قوتهما. كما سنناقش سيكولوجية السوق بعمق أكبر كما تعكسها استراتيجية الشموع اليابانية . والحقيقة أن حل شفرة سيكولوجية السوق بدقة يمثل الجزء الحيوي في نجاحك المستقبلي كتاجر أو مستثمر.

[ays_quiz id=’4′]